环保税,是中国第19个税种,将于2018年1月1日起正式开征。征税对象分为大气污染物、水污染物、固体废物和噪声等4类。涉及到具体行业有,火电、钢铁、水泥、电解铝、煤炭、冶金、建材、酿造、纺织、制革、发酵、电镀、印染、造纸、食品加工、化工、制药等14个重点污染行业。窑炉

距离环保税正式开征还剩不到3个月的时间,一起来了解下征税细节吧!

2018年1月1日起施行

谁是纳税人?

1、需要缴纳环境保护税的纳税人

在中华人民共和国领域或中华人民共和国管辖的其他海域,直接向环境排放应税污染物的企业事业单位和其他生产经营者为环境保护税的纳税人。(即直接向环境排放污染物的企业事业单位、个体工商户和其他组织为纳税人)

2、不需缴纳环境保护税的纳税人

向依法设立的污水集中处理、生活垃圾集中处理场所排放应税污染物的,在符合国家和地方环境保护标准的设施、场所贮存或者处置固体废物的,不属于直接向环境排放污染物,不用缴纳环境保护税。

3、可免征环境保护税的纳税人

① 农业生产(不包括规模化养殖)排放应税污染物的

② 机动车、铁路机车、非道路移动机械、船舶和航空器等流动污染源排放应税污染物的

③ 依法设立的城乡污水集中处理、生活垃圾集中处理场所排放相应应税污染物,不超过国家和地方规定的排放标准的

④ 纳税人综合利用的固体废物,符合国家和地方环境保护标准的

⑤ 国务院批准免税的其他情形

计税方法

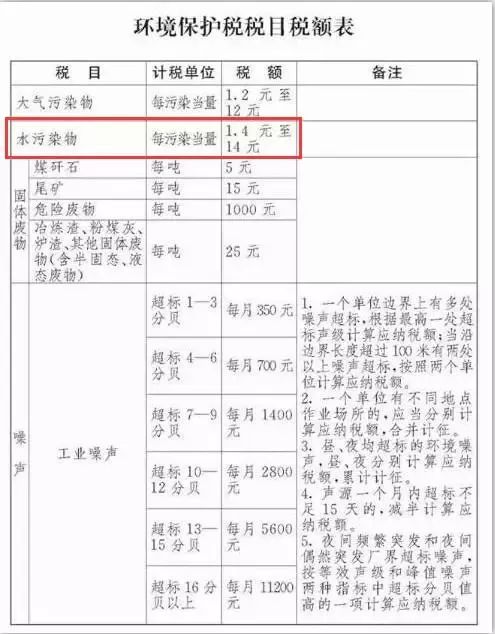

1、 应税噪声按照超过国家规定标准的分贝数确定(如下图所示)

备注:

① 一个单位边界上有多处噪声超标,根据最高一处超标声级计算应纳税额;当沿边界长度超过100米有两处以上噪声超标,按照两个单位计算应纳税额。

② 一个单位有不同地点作业场所的,应当分别计算应纳税额,合并计征。

③ 昼、夜均超标的环境噪声,昼、夜分别计算应纳税额,累计计征。

④ 声源一个月内超标不足15天的,减半计算应纳税额。

⑤ 夜间频繁突发和夜间偶然突发厂界超标噪声,按等效声级和峰值噪声两种指标中超标分贝值高的一项计算应纳税额。

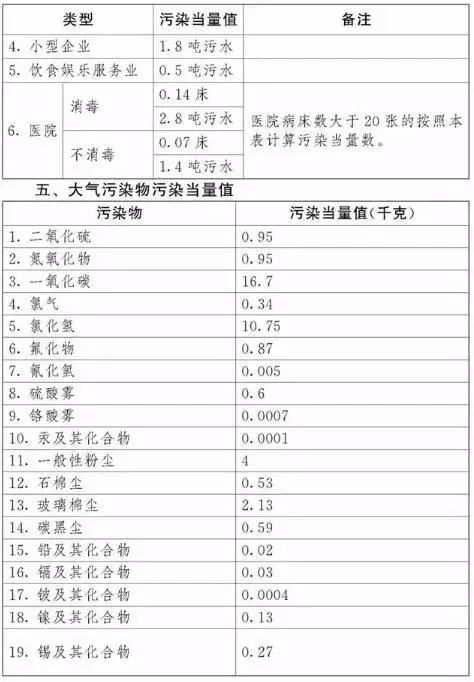

2、大气污染物、水污染物、固体废物应纳税额=污染当量数X适用税额

应税大气污染物、水污染物的污染当量数=该污染物的排放量/该污染物的污染当量值

应税固体废物的污染当量数=产生量-综合利用量(免征)- 储存量和处置量(不属于直接向环境排放污染物)

3、应税大气污染物、水污染物、固体废物的排放量和噪声的分贝数,按照下列方法和顺序计算:

① 纳税人安装使用符合国家规定和监测规范的污染物自动监测设备的,按照污染物自动监测数据计算;

② 纳税人未安装使用污染物自动监测设备的,按照监测机构出具的符合国家有关规定和监测规范的监测数据计算;

③ 因排放污染物种类多等原因不具备监测条件的,按照国务院环境保护主管部门规定的排污系数、物料衡算方法计算;

④ 不能按照本条第一项至第三项规定的方法计算的,按照省、自治区、直辖市人民政府环境保护主管部门规定的抽样测算的方法核定计算。

4、每一排放口或者没有排放口的应税大气污染物,对前三项污染物征收环境保护税,按照污染当量数从大到小排序:

每一排放口的应税水污染物,按照本法所附《应税污染物和当量值表》,区分第一类水污染物和其他类水污染物,按照污染当量数从大到小排序,对第一类水污染物按照前五项征收环境保护税,对其他类水污染物按照前三项征收环境保护税。(省、自治区、直辖市人民政府根据本地区污染物减排的特殊需要,可以增加同一排放口征收环境保护税的应税污染物项目数,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。)

5、例题带你学会计算环保税

①、大气污染物

某企业8月向大气直接排放二氧化硫、氟化物各10千克,一氧化碳、氯化氢各100千克,假设大气污染物每污染当量税额按《环境保护税税目税额表》最低标准1.2元计算,该企业只有一个排放口。请计算企业8月大气污染物应缴纳的环境保护税(结果保留两位小数)

第一步,计算各污染物的污染当量数

二氧化硫:10/0.95=10.53

氟化物:10/0.87=11.49

一氧化碳:100/16.7=5.99

氯化氢:100/10.75=9.3

第二步,按污染物的污染当量数排序

(每一排放口或者没有排放口的应税大气污染物,对前三项污染物征收环境保护税)

氟化物(11.49)>二氧化硫(10.53)>氯化氢(9.3)>一氧化碳(5.99 )

选取前三项污染物

第三步,计算应纳税额

氟化物:11.49*1.2=13.79(元)

二氧化硫:10.53*1.2=12.63(元)

氯化氢:9.3*1.2=11.16(元)

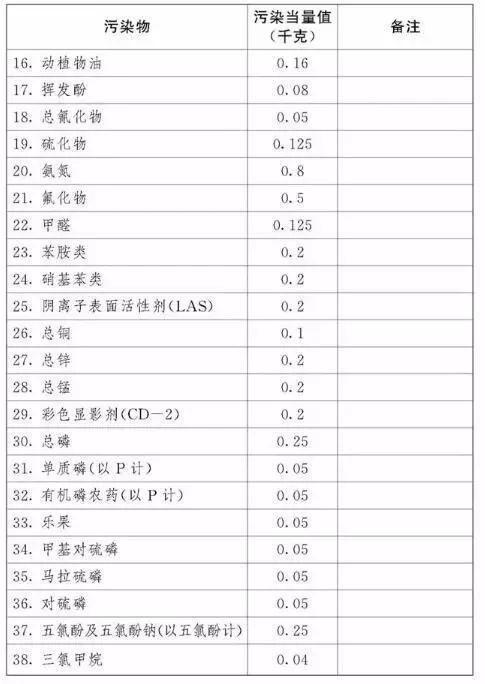

②、水污染物

某企业8月向水体直接排放第一类水污染物总汞、总镉、总铬、总砷、总铅、总银各10千克。排放第二类水污染物悬浮物(SS)、总有机碳(TOC)、挥发酚、氨氮各10千克。假设水污染物每污染当量税额按《环境保护税税目税额表》最低标准1.4元计算,请计算企业8月水污染物应缴纳的环境保护税(结果保留两位小数)

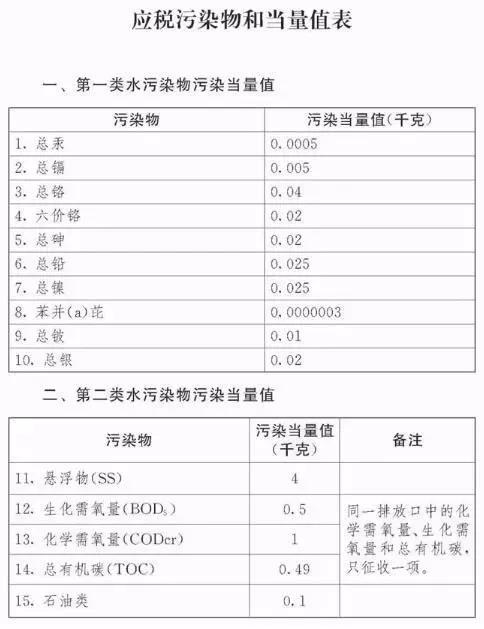

应税污染物和当量值表

备注:同一排放口的化学需氧量、生化需氧量和总有机碳,只征收一项。

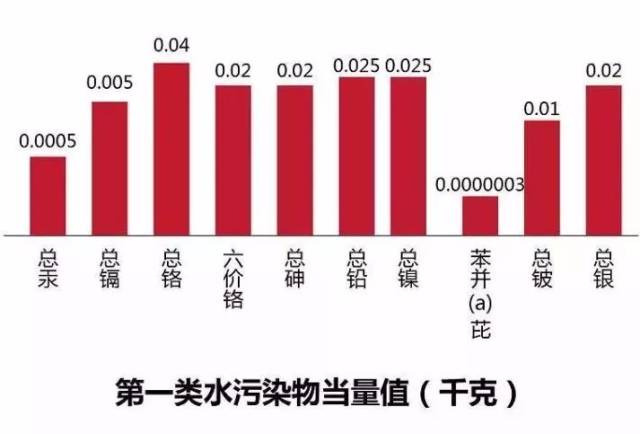

第一步,计算第一类水污染物的污染当量数

总汞:10/0.0005=20000

总镉:10/0.005=2000

总铬:10/0.04=250

总砷:10/0.02=500

总铅:10/0.025=400

总银:10/0.02=500

第二步,对第一类水污染物污染当量数排序

(每一排放口的应税水污染物按照污染当量数从大到小排序,对第一类水污染物按照前五项征收环境保护税)

总汞(20000)>总镉(2000)>总砷(500)=总银(500)>总铅(400)>总铬(250)

选取前五项污染物

第三步,计算第一类水污染物应纳税额

总汞:20000*1.4=28000(元)

总镉:2000*1.4=2800(元)

总砷:500*1.4=700(元)

总银:500*1.4=700(元)

总铅:400*1.4=560(元)

第四步,计算第二类水污染物的污染当量数

悬浮物(SS):10/4=2.5

总有机碳(TOC):10/0.49=20.41(《应税污染物和当量值表》中,对同一排放口中的化学需氧量、生化需氧量和总有机碳,只征收一项。按三者中污染当量数最高的一项收取)

挥发酚:10/0.08=125

氨氮:10/0.8=12.5

第五步,对第二类水污染物污染当量数排序

(每一排放口的应税水污染物按照污染当量数从大到小排序,对其他类水污染物按照前三项征收环境保护税。)

挥发酚(125)>总有机碳(20.41)>氨氮(12.5)>悬浮物(2.5)

第六步,计算第二类水污染物应纳税额

挥发酚:125*1.4=175(元)

总有机碳:20.41*1.4=28.57(元)

氨氮:12.5*1.4=17.5(元)

固体废物

假设某企业8月产生尾矿1000吨,其中综合利用的尾矿300吨(符合国家和地方环境保护标准),在符合国家和地方环境保护标准的设施贮存200吨。计算该企业8月尾矿应缴纳的环境保护税。(1000-300-200)*15=7500(元)

关于《环保税》的几个疑问

1、为何要实行“费”改“税”呢?

1979年,中国颁布《环境保护法(试行)》,确立了排污收费制度。按照规定,向环境排放污染物超过国家或地方标准的排污者,需要交纳一定的治理污染或恢复环境破坏费用。

然而,经过实践证明:排污费征收管理不规范,且不具有强制性,“排污量小、监管不到位的企业征收不了”。排污者只要不超过污染物的排放标准,便可无偿使用环境自净能力资源,客观上造成企业密集地区排污总量无法控制的局面。

通过“费”改“税”,可以着力解决排污费制度存在的执法刚性不足、地方政府干预等问题,提高纳税人环保意识和遵从度,强化企业治污减排的责任。

中国财政科学研究院院长刘尚希表示:“国家推进生态文明建设需要利用税收这个经济杠杆来发挥调节作用,环境保护税作为一个行为税,通过使企业的外部成本内部化,提高企业的排污成本以改变其排放行为,从而减少污染物排放,保护环境。”

2、环保税的征收对象是谁呢?

《环保税法》的主要征收范围为:大气污染物、水污染物、固体废物和噪声这四种。而这个范畴包括了大部分制造业和部分污染较严重的加工业,涉及500多万户各类企业。

也就是说,如果你的工厂涉及到:火电、钢铁、水泥、电解铝、煤炭、冶金、建材、酿造、纺织、制革、发酵、电镀、印染、造纸、食品加工、化工、制药等污染行业。铅原材料厂、钢铁厂、冶炼厂、化工厂等排污严重的企业以及烤漆厂、轮胎厂、车架厂、电池厂、塑件厂等配套企业都将面临税收负担。

3、由“费”改“税”,本质上发生了哪些变化?

作为我国现行税制体系中的新税种,环境保护税与目前税务机关征管的其他税种存在较大差异,具有自身的征管特点和技术要求。环保税法确立了“企业申报、税务征收,环保协作、信息共享”的征管模式。

相比于排污费,环保税的征收标准有很大的变化。虽然应税污染物仍然是大气、水、固体废物和噪声四类,但征收的税额直接与企业的排污量关联。最重要的是,“排污费更多意义上是一种行政手段,而环保税是基于市场机制的调节手段,以此来改变企业的环保行为”。

征收权将由环保部门正式移交给税务机关,环保部则负责对污染物的监测进行管理。

4、环保税的征收面临哪些挑战?

①、环保税法具有很强的复杂性和技术性

相比其他税收法律法规,环保税法的复杂性和技术性十分明显。环保税法本身才28条,但附表多达6个。在污染物方面,包括61项水污染物、44项大气污染物,还涉及水污染物的pH值、色度、氧值等10种,合计115种污染指标,另外还有4大类固体废物。专家认为,多种污染物和指标都需要测算、计算以及监测,比一般税收征管中涉及的企业销售收入等指标要复杂得多。

②、部门间的配合是一个挑战

《环保税法》实施之后,征收权将由环保部门正式移交给税务机关,环保部则负责对污染物的监测进行管理,这就涉及到了部门之间的配合,单靠税收征管部门是无法做到的,需要税务部门和环保部门的通力配合。环保税涉及如何监测和计量,且企业的排污量是实时变动的,如果没有很好的信息共享系统,对税收部门来说挑战很大。

③、企业成本的增加

环保税的征收是对企业利益的重新分割,增加了其成本,再加上部分实体经济行业企业,尤其是高排放、高污染行业企业本身经营就比较困难,征收环保税将使其面临双重压力。

5、环保税的征收使得企业的成本增加,那么如何实现减排又减负呢?

税收无疑会增加企业的成本,会促使企业减少高排放、高污染产品的生产,这会达到减排的效果,但对企业来说,减负在短期内可能难以达到。

但经调查得知:早期重视环保并较早开展污染控制工艺升级改造的企业,环保税对其影响并不太大。所以,企业应从战略和管理上提前做出部署,唯一的出路是注重科技的创新和工艺技术的改造,虽然会有持续的投入,但从长期的成本效益来看,减少环保税的缴纳和增加收益可能就会摊平这种负担。

据了解,当前污染物的减排技术已经十分成熟,只是成本存在差异。企业可选择经济可行,同时又适合企业工艺特点和治理难度的技术,这并非当前的主要瓶颈。

6、地方征税标准已出台,省级政府说了算

《中华人民共和国环境保护税法》将于2018年1月1日起正式实施。环保税法列出了环保税征税税目及税额,也明确大气和水污染物的税额由省级政府确定,报经省级人大常委会决定。

由于各省原排污费适用不同的标准、有高有低,不少省份将原排污费标准“平移”为环保税税额,部分省份则提高了标准。

来源: 窑炉之家

山东麟工窑炉有限公司

电话传真:0530-6131688

手 机:13869727795

服务热线:400-873-6667

相关文章

- 2024-04-14菏泽市电力设备的一个强势品牌

- 2024-04-14电力电工解决方案的服务商

- 2024-04-14山东鸿盛电气科技有限公司

- 2024-04-09【鸿盛HONGSHENG,主要经营范围】

- 2024-04-09【鸿盛HONGSHENG,一个高端电力设备的品牌】

- 2024-04-09鸿盛电气的优势

- 2024-04-09鸿盛电气发展历程

- 2024-04-09鸿盛电气企业文化

- 2024-04-09鸿盛电气由“产品经营”走向“品牌经营”

- 2024-04-09鸿盛电气企业定位

官方微信平台

官方微信平台